まもなく個人のかたの確定申告の時期がやってきます。

みなさん準備は万全でしょうか。

令和5年10月1日からインボイス事業者の届出をしたことにより初めて消費税の申告書を提出することになるかたも多いのではないでしょうか。

初めて消費税の申告書を提出する場合は所得税の申告書とは勝手が違うので、とまどわれるかたもいると思います。

そこで今回は2割特例を使うかたの消費税の確定申告書の作成のやり方について書きます。

使用するのは以下の2枚です。

・消費税の確定申告書(第1表)

・付表6(税率別消費税額計算表)

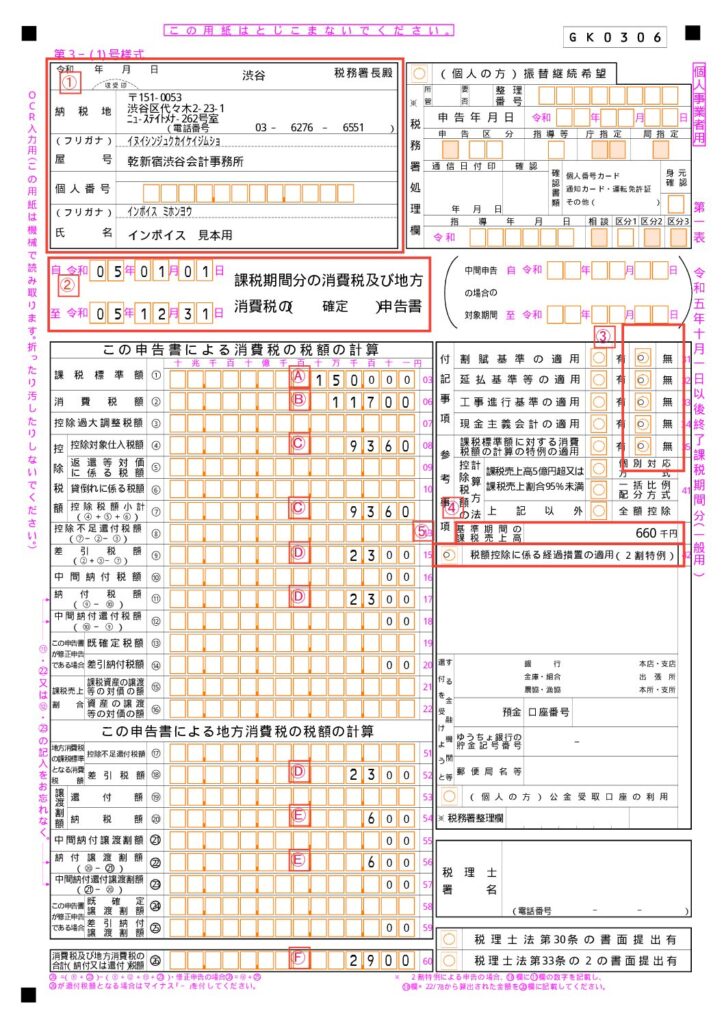

下の確定申告書の画像を参照してご覧ください。

【消費税申告書(第1表)】

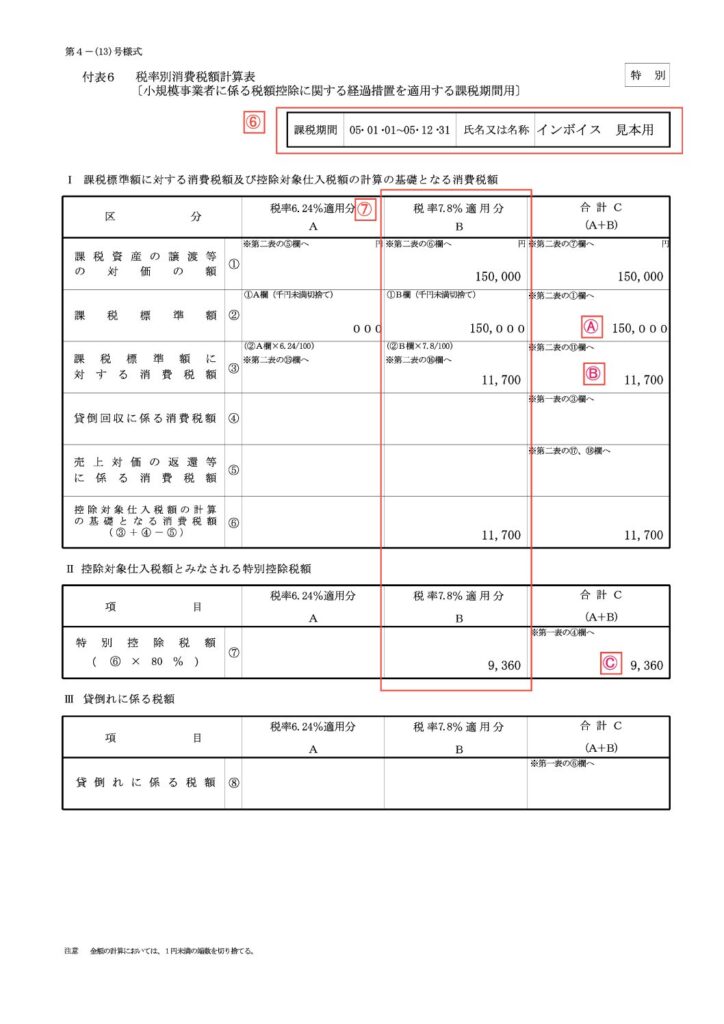

【付表6(税率別消費税額計算表)】

①・提出する税務署名

・納税地

・電話番号

・屋号

・個人番号(=マイナンバー)

・氏名

を記載します。

②・課税期間を記載します。

(令和5年分を提出する個人事業者であれば令和5年1月1日~令和5年12月31日)

・( )の中に確定と記載します。

③付記事項について

記載されている特例の適用がない場合には全て無のところに○印をつけます。

④基準期間の課税売上高について

基準期間における課税売上高(=令和3年の課税売上高)を記載します。

ここでは仮に毎月50,000円(消費税別途5,000円)の売上が昔からあった場合として、55,000円×12月=660千円として記載しております。

(2年前は免税事業者であったため、2年前の税込価格の年間売上高を記載します。)

⑤税額控除に係る経過措置の適用(2割特例)

今回この適用を受けるため、左の欄に○印をつけます。

⑥課税期間と氏名を記載します。

これで数字を記載する前の準備ができました。

いよいよ数字の記載をします。

前提条件として

・令和5年の売上として1月~12月まで毎月50,000円(別途消費税5,000円(消費税率10%))であったとします。

・インボイス事業者の登録をしたのは令和5年10月1日であるため、10月1日から消費税の申告義務が発生します。

・簡易課税の届出書は提出しておらず、2割特例の適用を受けるものとします。

付表6について

⑦「税率7.8%適用分 B 」をご覧ください。

・「課税資産の譲渡等の対価の額①」に税抜価格の売上高を記載します。

課税対象は令和5年10月~12月であるため、

55,000円×3月÷1.1=150,000円(=令和5年10月~12月の税抜での売上高)を記載します。

・同じ金額を右隣の「合計C」欄にも記載します。

・同じ金額を下の「課税標準額②」欄に記載します。

(その際、千円未満を切捨てにします。)

・同じ金額を右の「合計C」欄(Ⓐ)に記載します。

・同じ金額を確定申告書の「課税標準額①」欄(Ⓐ)に記載します。

・「課税標準額に対する消費税額③」

課税標準額の数字に×7.8/100を乗じた金額を記載します。

(150,000円×7.8/100=11,700円)

・同じ数字を右の「合計C」欄(Ⓑ)に記載します。

・同じ数字を確定申告書の「消費税額②」欄(Ⓑ)に記載します。

・同じ数字を「控除対象仕入税額の計算の基礎となる消費税額(③+④-⑤)」欄に記載し、右隣の「合計C」欄にも記載します。

・「特別控除税額(⑥×80%)」欄に⑥の金額×80%の金額を記載します。

(11,700円×80%=9,360円)

・同じ金額を右隣りの「合計C」欄(Ⓒ)に記載します。

・同じ金額を確定申告書「控除対象仕入税額④」欄と「控除税額小計⑦」欄(Ⓒ)に記載します。

・以降は確定申告書のみ使用します。

・「差引税額⑨」欄(Ⓓ)にⒷ–Ⓒの金額を記載します。

※その際、百円未満を切捨てします。

(11,700円-9,360円=2,340円→2,300円)

・同じ金額を「納付税額⑪」欄(Ⓓ)に記載します。

・同じ金額を地方消費税額の計算の「差引税額」欄(Ⓓ)に記載します。

・「納付税額⑳」欄(Ⓔ)にD欄の金額に2.2/7.8を乗じたものを記載します。

※この2.2/7.8という数字は売上の消費税が10%のものに対して使用します。8%の売上の場合には違う数字を使用します。

※記載する際、100円未満を切捨てします。

2,300円×2.2/7.8=648円→600円

・同じ金額を「納付譲渡割額㉒」欄(Ⓔ)にも記載します。

・「消費税額及び地方消費税の合計税額㉖」欄(Ⓕ)にⒹ+Ⓔの合計額を記載します。

(2,300円+600円=2,900円)

・これで出来上がりです。

この金額が納付税額となります。

申告期限までに申告書を提出するとともに、納付書に納付税額を記載して納付しましょう。

管轄の税務署又は全国の銀行や郵便局等で納付することができます。

・簡単な検算として

165,000円(税込の売上高)÷1.1×0.02=3,000円となり、ほぼ同じ金額となることがわかります。(税額の計算の途中で切捨てのところがあったこと等により少し違いますが)

※上記は個人のかた用に書いておりますが、数字の記載のしかたについては法人も同じです。

※令和5年分の個人事業主のかたの消費税の申告期限(かつ納付期限)は令和6年4月1日(月)です。

なお、振替納税をしている場合の納付日は令和6年4月30日(火)です。

※上記の申告書の記載方法は2特例の適用を受ける場合の一番多いパターンを記載しております。(消費税率10%、2特例以外の特例等の適用はない場合)

上記を参考にして申告書を作成して提出した場合で、金額を間違えた場合や違う方法で計算すれば申告額が少なかった場合等については、当事務所では責任を負いませんのでご自分で申告書を作成して提出する場合は自己責任で行っていただきますようお願いいたします。

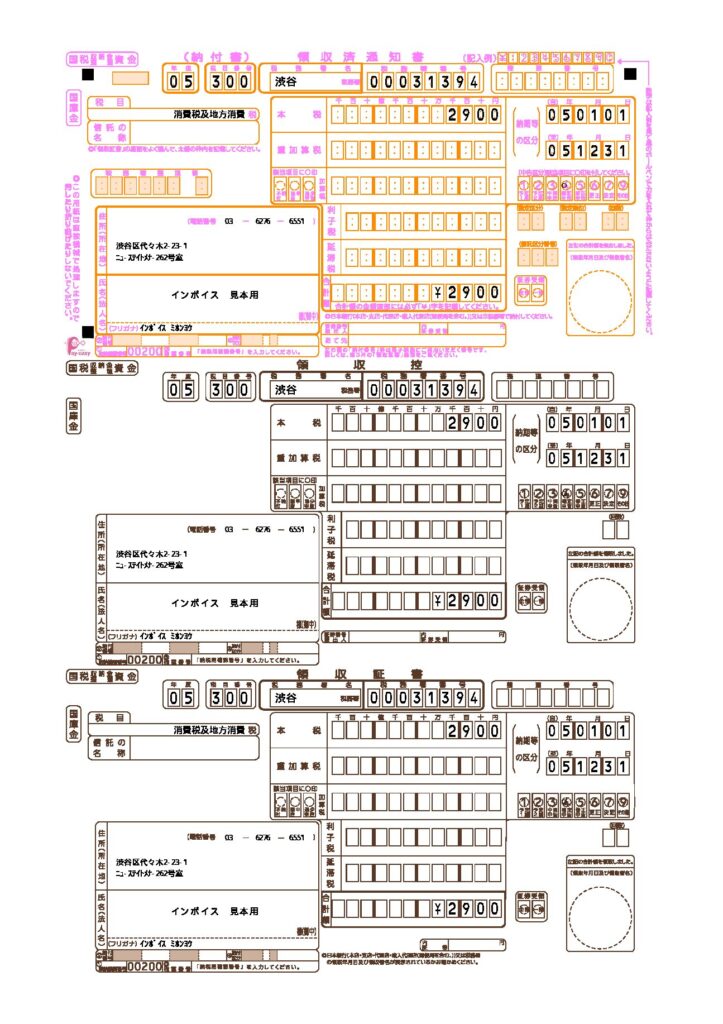

※ご参考として納付書も載せておきます。

納付書は複写式ですので、納付書の1枚目に下記の1番上のものを参考にして記載してください。

【納付書】