○ご存じのとおり消費税の申告で、経費に係る消費税を控除しようとすれば相手が発行したインボイスが必要になります。

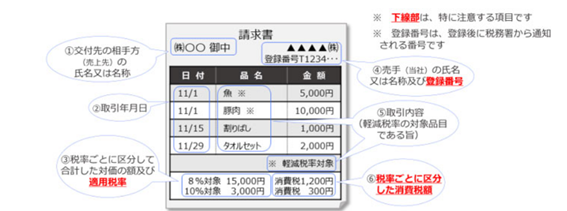

【インボイス(適格請求書)の例】

○インボイス(適格請求書)の記載事項は以下の通りです。

・売上先の氏名又は名称

・取引年月日

・インボイスを発行する者のインボイスの登録番号

・取引内容

・税率ごとに区分して合計した対価の額

・税率ごとに区分した適用税率

・税率ごとに区分した消費税額

○しかし、コンビニやスーパーで物を購入した場合や、コインパーキングを利用した場合に発行されるレシートには上記の事項の全てが記載されているかというと、記載されていないと思います。

ではそのレシートはインボイスに該当しないのでしょうか。

インボイスに該当しないなら、消費税の申告で消費税額の控除を受けようとすれば、改めてインボイスを発行してもらいに行かないといけなくなり、困ったことになります。

○実は上記のインボイス(適格請求書)の記載事項は原則的なものであり、スーパーなど不特定多数の人を相手にする業種の場合は、毎回全ての事項を記載するのは困難なので、以下の業種については適格請求書に代えて適格簡易請求書(簡易インボイス)というものを発行することができます。

・適用業種

①小売業

②飲食業

③写真業

④旅行業

⑤タクシー業

⑥駐車場業(不特定多数かつ多数の者に対するものに限ります。)

⑦その他これらの事業に準ずる事業で不特定多数かつ多数の者に資産の譲渡等を行う事業

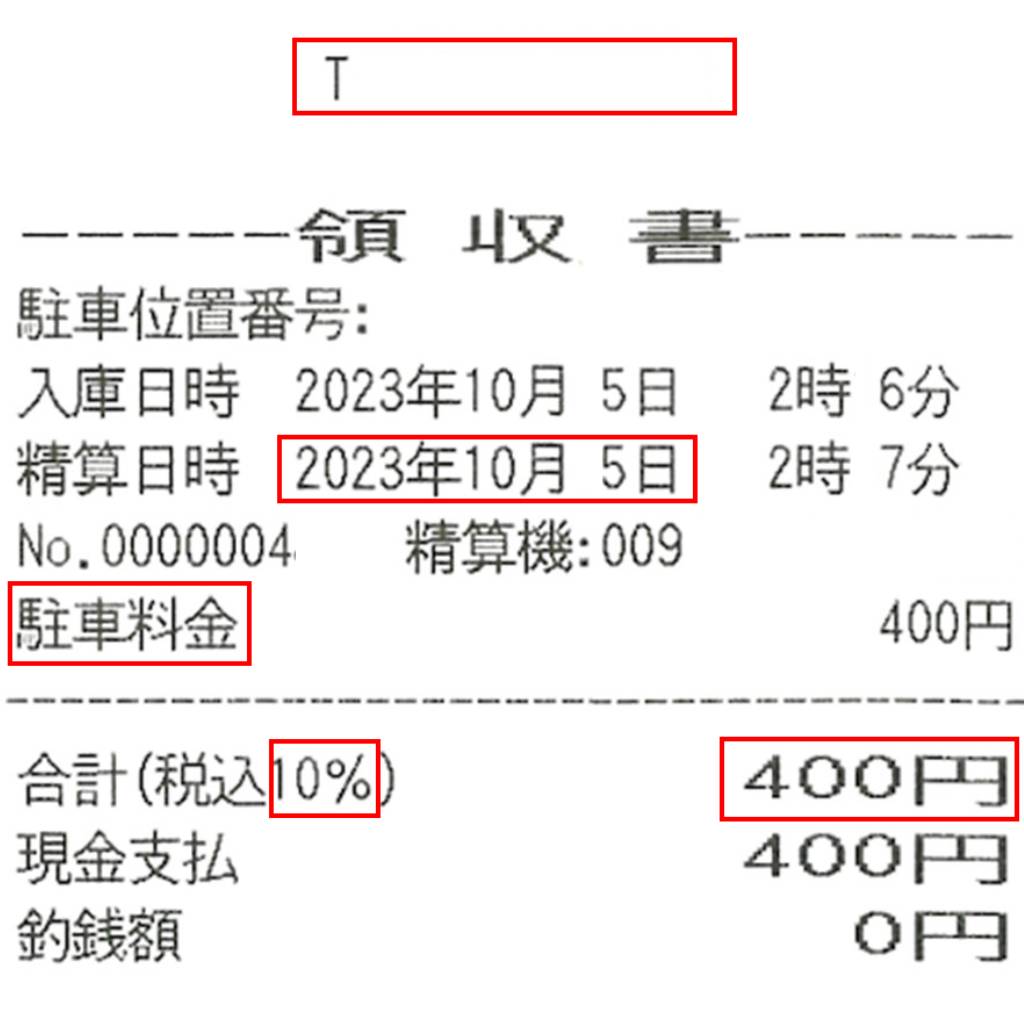

【簡易インボイス(適格簡易請求書)の例】

簡易インボイスの記載事項・売上先の氏名又は名称(不要)

・取引年月日

・インボイスを発行する者のインボイスの登録番号

・取引内容

・税率ごとに区分して合計した対価の額

・税率ごとに区分した消費税額又は適用税率

売上先の氏名又は名称の記載は不要となっています。

また、税率ごとに区分して合計した消費税額と適用税率はどちらかのみの記載で良いことになっています。

☆これに照らすと上記のレシートは、消費税額の記載はありませんが適用税率の記載があります。また、売上先の名称が記載されていませんが記載は不要ですので、インボイスとしての要件を満たしているということになります。

※以上は、本則課税の適用を受ける場合における一般的な取扱いを記載しております。

簡易課税や2割特例の適用を受ける場合は関係ありません。

また、本則課税の適用を受ける場合にも、1万円未満(税込)の少額特例の適用を受ける場合も関係ありません。

おかげさまで当事務所は、税理士ドットコムの全国の税理士事務所のなかで上位にランキングされております。